ภาษีการรับมรดก

ภาษีการรับมรดกนั้นจะเกิดขึ้นเมื่อเจ้ามรดกเสียชีวิต ผู้รับมรดกจากเจ้ามรดก ไม่ว่าจะได้รับมาในคราวเดียวหรือหลายคราว ซึ่งถ้ามรดกที่ได้รับมาหักด้วยภาระหนี้สินที่ตกทอดมาจากการรับมรดกเกิน 100 ล้านบาท ต้องเสียภาษีเฉพาะส่วนที่เกิน 100 ล้านบาท

สำหรับใครที่คิดว่าถ้างั้นก็แค่แอบทยอยผ่องทรัพย์สินให้กับทายาทก่อนที่จะเสียชีวิตสิจะได้ไม่โดนภาษีมรดก ทาทงกรมสรรพากรก็ได้วางแผนป้องกันคนหนีภาษีมรดก โดยการออกกฏหมาย “ภาษีการรับให้” ออกมาพร้อมกันเลย

ภาษีการรับให้ จะจัดเก็บภาษี 5% จากมูลค่าทรัพย์สินที่ได้รับในส่วนที่เกิน 10 ล้านบาท (และขยายเพดานเป็น 20 ล้านบาทสำหรับกรณีได้รับจากบุพการี ผู้สืบสันดาน หรือคู่สมรส)

ทรัพย์สินที่ต้องเสียภาษีการรับมรดก

- อสังหาริมทรัพย์

- หลักทรัพย์ตามกฎหมายว่าด้วยหลักทรัพย์และตลาดหลักทรัพย์

- เงินฝากหรือเงินที่มีลักษณะอย่างเดียวกัน ซึ่งอยู่ในประเทศไทย ที่เจ้ามรดกมีสิทธิเรียกถอนคืน หรือสิทธิเรียกร้องจากสถาบันการเงินหรือบุคคลที่ได้รับเงินนั้นไว้

- ยานพาหนะที่มีหลักฐานทางทะเบียน

- ทรัพย์สินทางการเงินที่กำหนดเพิ่มขึ้นโดยพระราชกฤษฎีกา

การยกเว้นภาษีการรับมรดก

- บุคคลผู้ที่ได้รับมรดกที่เจ้ามรดกแสดงเจตนา หรือเห็นได้ว่ามีความประสงค์ให้ใช้มรดกนั้น เพื่อประโยชน์ในกิจการศาสนา กิจการศึกษา หรือกิจการสาธารณประโยชน์

- หน่วยงานของรัฐ และนิติบุคคลที่มีวัตถุประสงค์ เพื่อกิจการศาสนา กิจการศึกษา หรือกิจการสาธารณประโยชน์

- บุคคล หรือองค์การระหว่างประเทศ ตามข้อผูกพันที่ประเทศไทยมีต่อองค์การสหประชาชาติ หรือตามกฎหมายระหว่างประเทศ หรือตามสัญญา หรือตามหลักถ้อยทีถ้อยปฏิบัติต่อกันกับนานาประเทศ

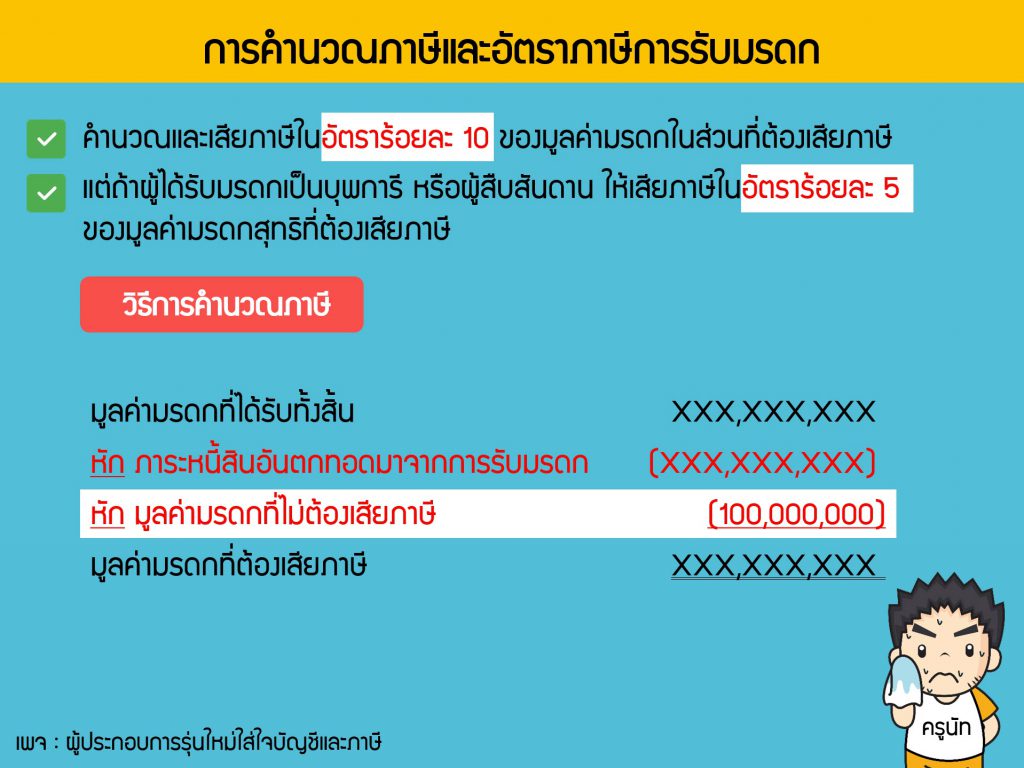

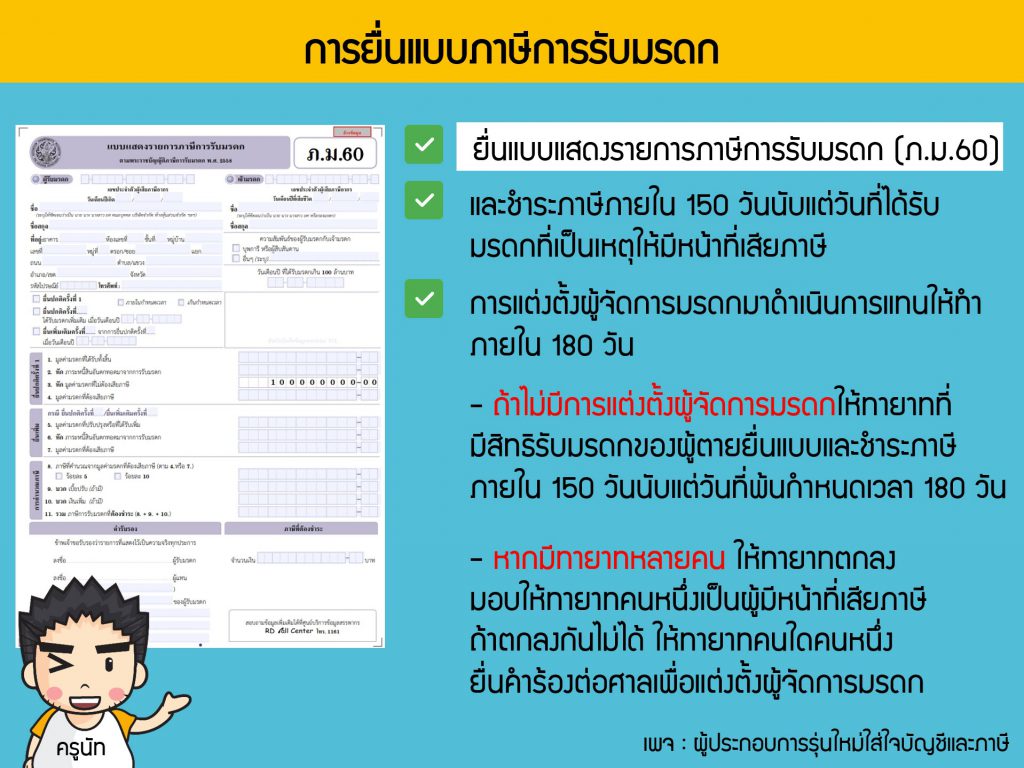

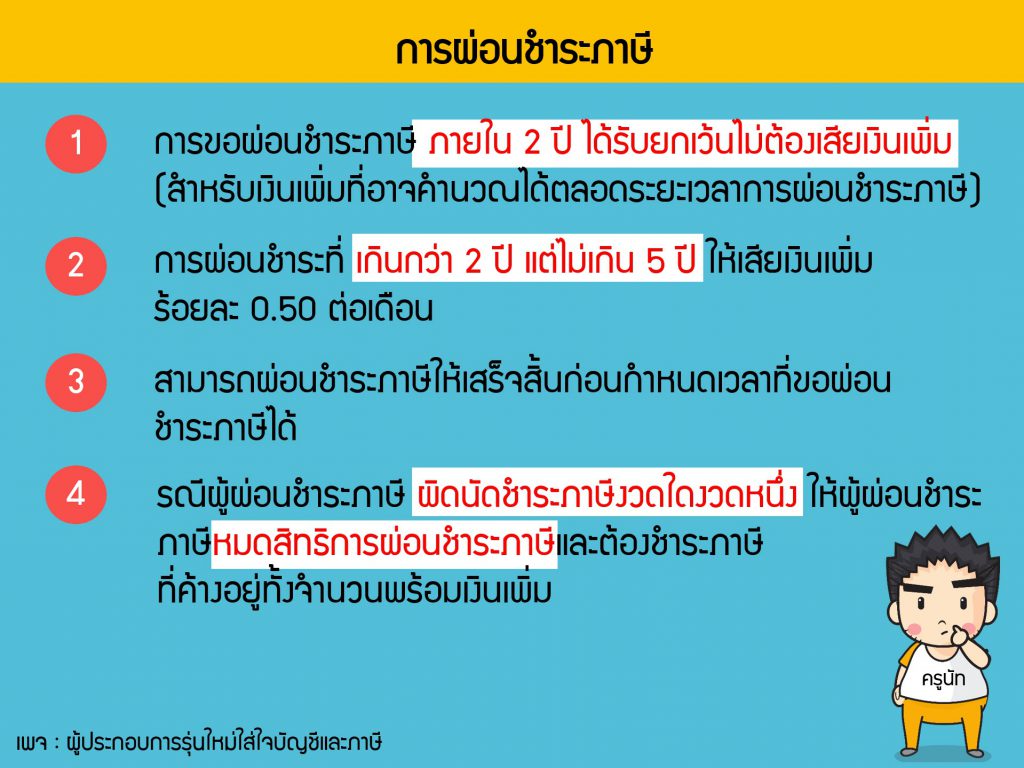

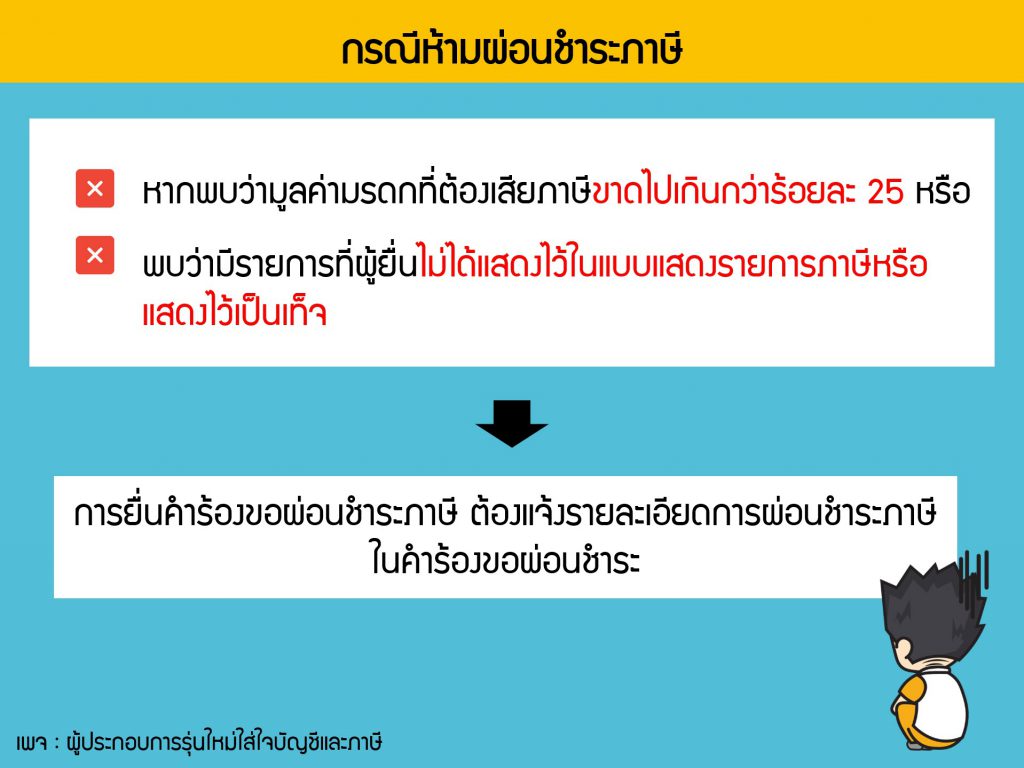

การคำนวณภาษีและอัตราภาษีการรับมรดก

เบี้ยปรับ

- กรณีไม่ได้ยื่นแบบแสดงรายการภายในเวลาที่กำหนด ให้เสียเบี้ยปรับอีก 1 เท่าของเงินภาษีที่ต้องชำระ

- กรณียื่นแบบแสดงรายการภาษีไว้ไม่ครบถ้วน หรือไม่ตรงต่อความเป็นจริง อันเป็นเหตุให้จำนวนภาษีที่ต้องชำระขาดไป ให้เสียเบี้ยปรับอีก 0.50 เท่า ของเงินภาษีที่ต้องชำระ

บทกำหนดโทษ

- หากไม่ยื่นแบบแสดงรายการภาษี (ภ.ม.60) โดยไม่มีเหตุ อันสมควร ต้องระวางโทษปรับไม่เกิน 500,000 บาท

- หากไม่ปฏิบัติตามหมายเรียก หรือคำสั่งของเจ้าพนักงานประเมิน หรือไม่ยอมตอบคำถามของเจ้าพนักงานประเมิน หรือของประธานคณะกรรมการอุทธรณ์ ต้องระวางโทษจำคุกไม่เกิน 1 เดือนหรือปรับไม่เกิน 20,000 บาท หรือทั้งจำทั้งปรับ

- หากทำลาย ย้ายไปเสีย ซ่อนเร้น หรือโอนไปซึ่งทรัพย์สินที่ถูกยึด หรืออายัด ให้แก่บุคคลอื่น ต้องระวางโทษจำคุกไม่เกิน 2 ปี และปรับไม่เกิน 400,000 บาท

- หากจงใจยื่นข้อความเท็จ หรือให้ถ้อยคำเท็จ หรือตอบคำถามด้วยถ้อยคำอันเป็นเท็จ หรือนำพยานหลักฐานเท็จมาแสดงเพื่อหลีกเลี่ยงการเสียภาษี หรือให้ความเท็จ

- โดยเจตนาละเลย โดยฉ้อโกงหรือใช้อุบาย โดยวิธีการอย่างหนึ่งอย่างใด หลีกเลี่ยงหรือพยายามหลีกเลี่ยงการเสียภาษี หรือแนะนำหรือสนับสนุนให้บุคคลอื่นกระทำการดังกล่าว ต้องระวางโทษจำคุกไม่เกิน 1 ปี หรือปรับไม่เกิน 200,000 บาท หรือทั้งจำทั้งปรับ

นิติบุคคล

- หากผู้กระทำความผิดเป็นนิติบุคคล ให้กรรมการผู้จัดการ ผู้จัดการ หรือผู้แทนของนิติบุคคล ต้องรับโทษ โดยถือว่ามีส่วนร่วมในการกระทำความผิดของนิติบุคคลนั้น

by ครูนัท

- ผู้ตรวจสอบบัญชีรับอนุญาต

- ที่ปรึกษาทางด้านภาษี

- อาจารย์พิเศษ